一、电子特气

),指为集成电路和分立器件、电容、电池、印制线路板、液晶显示器等电子元器件的生产而使用的各种精细化学品,是电子材料和精细化学品结合的高新技术产品。电子化工材料处于电子信息产业链的前端,没有高质量的电子化工材料就不可能制造出高性能的电子元器件,在电子产业中的作用相当于

本期的智能内参,我们推荐东兴证券的研究报告《电子化工材料进口替代实质性突破系列专题报告》,详解电子特气和光刻胶两大电子化工材料的技术特点、行业现状和国产化趋势 。如果想收藏本文的报告(电子化工材料进口替代实质性突破系列专题报告),可以在智东西(公众号:zhidxcom)回复关键词“nc430”获取。

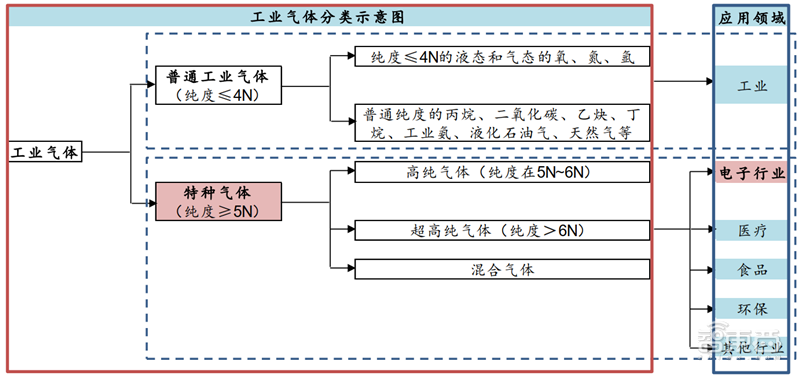

电子特种气体(简称:电子特气)是特种气体的一个重要分支,是集成电路(IC)、显示面板(LCD、OLED)、光伏能源、光纤光缆等电子工业生产中不可或缺的关键性原材料,大范围的应用于薄膜、光刻、刻蚀、掺杂、气相沉积、扩散等工艺,其质量对电子元器件的性能有重要影响。

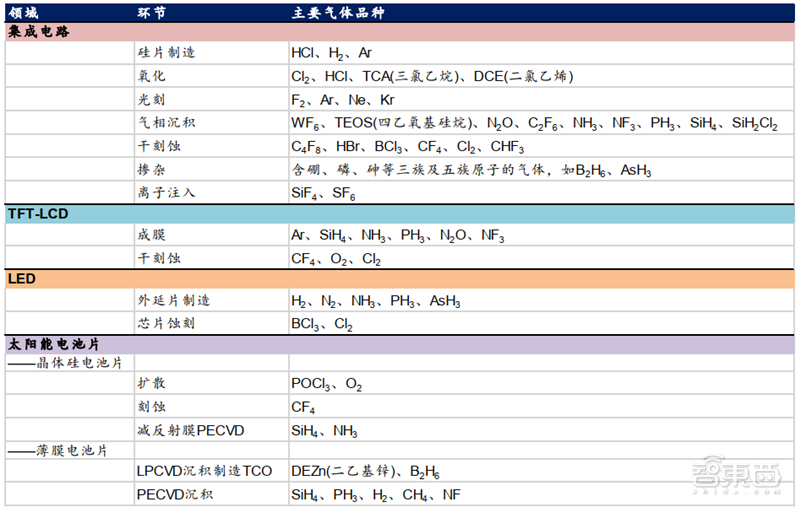

气体的产品品种类型丰富,电子元器件在其生产的全部过程中对气体产品存在多样化需求。例如集成电路制造需经过硅片制造、氧化、光刻、气相沉积、蚀刻、离子注入等工艺环节,这样的一个过程中需要的高纯特种气体和混合气体的种类超过50种,且每一种气体应用在特定的工艺步骤中。此外,在显示面板、LED、太阳能电池片等器件的制造中的不同工艺环节均会用到多种特种气体。

电子特气在其生产的全部过程中涉及合成、纯化、混合气配制、充装、分析检测、气瓶处理等多项工艺技术,下游客户对产品质量发展要求较高。尤其是极大规模集成电路、新型显示面板等精密化程度非常高的应用领域,对特种气体的纯化、杂质检测、储运技术都有着严格的要求。

气体纯度:特种气体要求超纯、超净。纯度每提升一个N以及粒子、金属杂质含量浓度每降低一个数量级都将带来工艺复杂度和难度的显著提升。例如,12吋、90nm制程的集成电路制造技术方面的要求电子特气的纯度要在5N~6N以上,有害的气体杂质浓度需要控制在ppb(10-9);在更为先进的28nm及目前国际一线nm集成电路制程工艺中,电子特气的纯度要求更高,杂质浓度要求甚至达到ppt(10-12)级别。

ppm(10-6)乃至ppb(10-9)级浓度的气体组分进行精细操作,其配制过程的难度与复杂程度也显著增大。

ppb级别,需要用特殊的气相色谱、ICP-AES、ICP-MS等非常规分析方法。

电子特气市场规模大。据卓创资讯统计,2017年全球特种气体的市场规模达241亿美元,其中电子领域(包括集成电路、显示面板、光伏能源、光纤光缆等)的特种气体市场规模预计超过100亿美元;中国特种气体的市场规模约178亿元,其中电子领域的特种气体市场规模约100亿元。

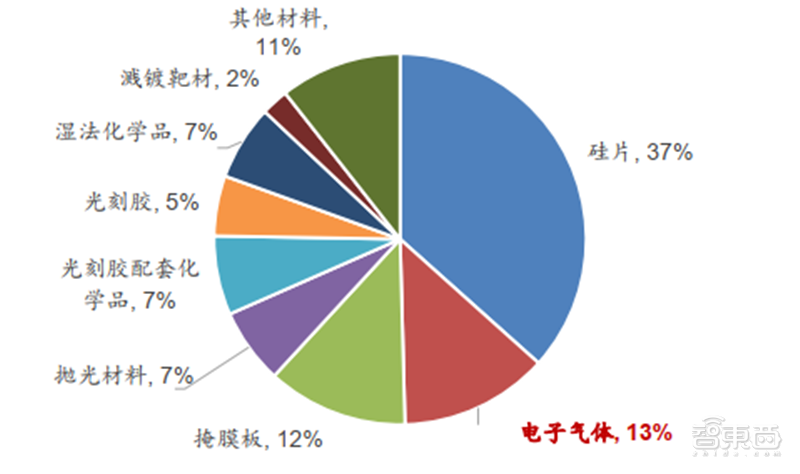

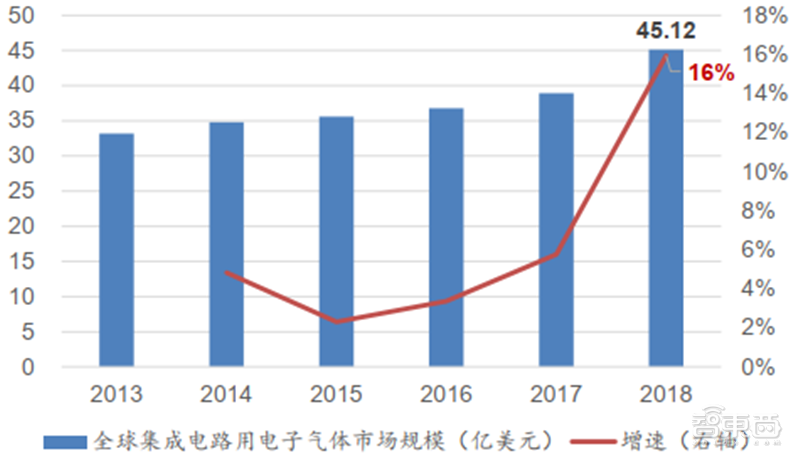

13%,是仅次于硅片的第二大材料。仅从集成电路用电子气体来看,据中国产业信息网的数据,2018年全球集成电路用电子气体的市场规模达到45.12亿美元,同比增长16%,中国集成电路用电子特气的市场规模约4.89亿美元。

2017~2020年间中国大陆新建半导体晶圆厂数量占全球新增总数高达42%;中国大陆液晶面板出货量已在2019年1季度跃居全球第一,全球占比超过50%。

80%,在半导体、显示面板产业链国产化趋势下,上游原材料受制于人的局面亟待改变。

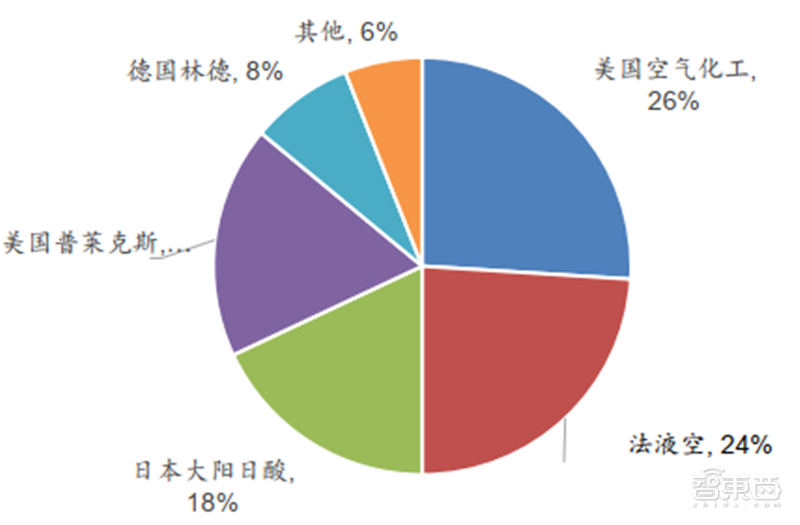

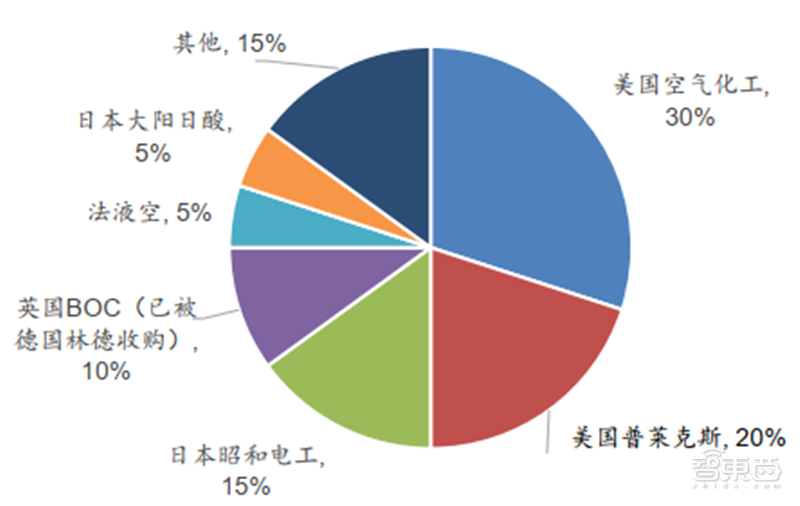

2018年与美国普莱克斯公司合并)等,合计占据全球市场94%的份额。中国的电子特气市场中,外资巨头也牢牢控制了85%的市场占有率,进口替代需求强烈。

国内企业已有突破,部分电子特气产品已进入半导体产业链。相比海外公司较高的行业集中度,国内电子特气产能相对分散,细致划分领域公司数量较多。相对海外巨头每家公司都有众多电子特气产品类别批量进入半导体制造产业链,国内企业目前每家公司仅有个别电子特气产品打入本土半导体产业链,尚与海外公司有较大差距。

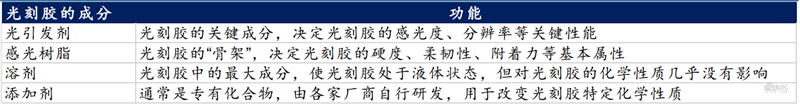

LCD、PCB等行业的生产中具备极其重大作用。光刻胶是利用光化学反应,经光刻工艺将所需要的微细图形从掩膜板转移到代加工基片上的图形转移介质,是光电信息产业的微细图形线路加工制作的关键性材料。

1959年被发明以来就成为半导体生产中最核心的工艺材料之一;随后光刻胶被改进运用到PCB板的制造工艺,成为PCB生产的重要材料;20世纪90年代,光刻胶又被运用到平板显示的加工制造,对平板显示面板的大尺寸化、高精细化、彩色化起到了重要的推动作用。

LCD用光刻胶、PCB用光刻胶等,其技术壁垒依次降低。相应地,PCB光刻胶是目前国产替代进度最快的,LCD光刻胶替代进度相对较快,半导体光刻胶目前国产技术较国外先进的技术差距最大。

30%,耗时约占整个芯片工艺的40%~50%,是芯片制造中最核心的工艺。光刻胶的质量和性能是影响集成电路性能、成品率及可靠性的重要的条件。光刻胶材料及其配套化学品约占 IC 制造材料总成本的 12%左右,是继硅片、电子气体的第三大 IC 制造材料。半导体用光刻胶的曝光波长由宽谱紫外向 g 线nm)→i 线.5nm)的方向挪动,波长越小,加工分辨率越佳。

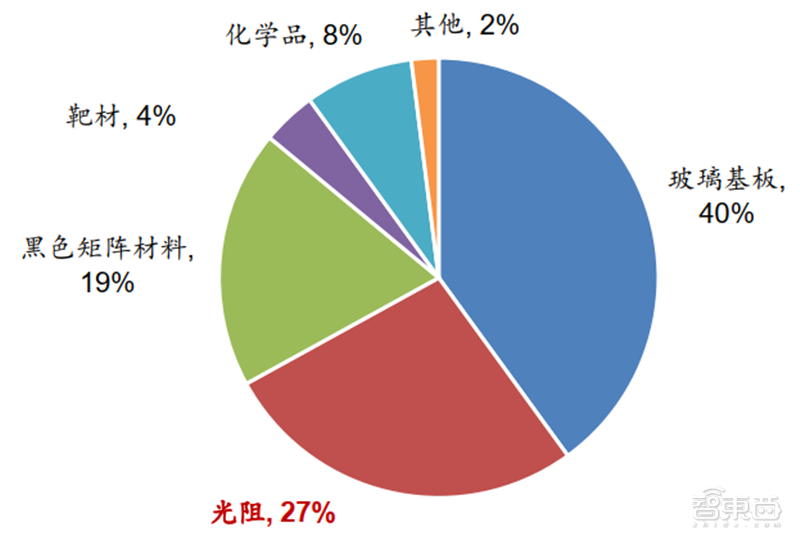

LCD领域,彩色光刻胶和黑色光刻胶是制备彩色滤光片的核心材料,占彩色滤光片成本的27%左右。彩色滤光片是TFT-LCD实现彩色显示的关键器件,占TFT-LCD面板制造成本的15%左右。

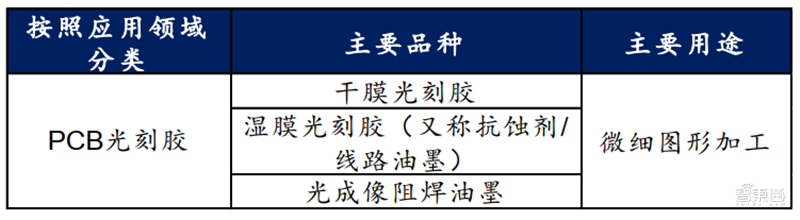

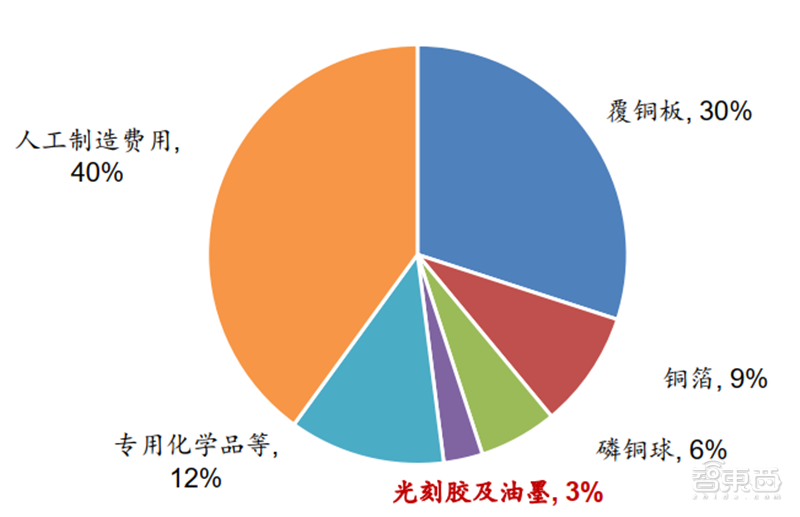

PCB领域,光刻胶最重要的包含干膜光刻胶、湿膜光刻胶、光成像阻焊油墨,约占PCB制造成本的3%。

ASML公司可制造EUV光刻机,售价超过1亿欧元;而技术水平稍低的DUV光刻机,售价为2000~5000万美元;目前国内只有一家公司可制造光刻机,且技术等级较低。

光刻胶全球市场规模近 90 亿美元,中国本土供应占比仅有 10%左右,发展空间巨大。

2019年全球光刻胶市场规模预计近90亿美元,自2010年至今CAGR约5.4%,预计未来3年仍以年均5%的速度增长,预计至2022年全球光刻胶市场规模将超过100亿美元。

10%左右,发展空间巨大。受益半导体、显示面板、PCB产业东移的趋势,2019年我国光刻胶市场本土供应量约70亿元,自2011年至今CAGR达到11%,远高于全球平均5%的增速,但市场规模全球占比仅为10%左右,发展空间巨大。2017年我国光刻胶需求量为8万吨,产量为7.6万吨,供需缺口0.4万吨,其中中国本土的光刻胶产量仅有4.4万吨,仅占中国产量的58%。

LCD、PCB用光刻胶的供应结构较为均衡;但中国市场中,本土供应以PCB用光刻胶为主,LCD、半导体用光刻胶供应量占比极低。

30%,耗时约占整个芯片工艺的40%~50%,是芯片制造中最核心的工艺。光刻胶及其配套化学品在芯片制造材料成本中的占比高达12%,是继硅片、电子气体的第三大IC制造材料。

20世纪80年代开始,根据所使用的光源不同,光刻技术经历了从紫外(UV,g线nm和i线nm)到深紫外(DUV,248nm和193nm)再到下一代的极紫外(EUV,13.5nm)的发展过程。光刻胶市场需求迅速增加。随着半导体线路图形越来越小,光刻工艺对光刻胶的需求量也慢慢变得大。据测算,2018

13亿美元,预计未来5年年均增速约8%~10%;中国半导体用光刻胶市场规模约23亿元人民币,预计未来5年年均增速约10%。▲

半导体光刻胶各品种中,目前 g 线和 i 线光刻胶的市场占有率较大,ArF 光刻胶市场增速最快。

i线光刻胶的使用量目前占据24%的市场占有率,但二者对应的半导体制程节点均为早期。未来汽车电子、物联网等产业的发展将某些特定的程度增加g线、i线光刻胶的需求。深紫外光刻胶:KrF

ArF光刻胶对应的制程节点较为先进,目前合计占有63%的市场占有率。随着精细化需求的增加,预计未来KrF光刻胶一直增长并逐渐替代i线吋晶圆生产线的大批量兴建和多次曝光工艺的大量应用,预计未来ArF光刻胶将快速成长。极紫外光刻胶:EUV光刻胶的出现突破了

分辨率的瓶颈,但目前极紫外光刻胶实现产业化尚需时日,仅有少数几家大型海外企业具有此项技术。目前KrF和

光刻胶的核心技术基本被日本和美国企业垄断,合计市场占有率高达95%以上。日、美企业在高分辨率光刻胶领域的技术实力遥遥领先中国本土企业。东京应化、陶氏化学、合成橡胶、富士胶片、住友化学等国际一流企业均已实现ArF光刻胶的量产,且在EUV光刻胶有所布局。我国半导体光刻胶市场中,本土企业市占率极低,技术差距较大。2017年中国半导体光刻胶市场占有率占全球的

,居世界首位,但适用于6吋硅片的g线/i线光刻胶的自给率约为20%,适用于8吋硅片的KrF光刻胶的自给率不足5%,而适用于12吋硅片的ArF光刻胶完全依赖进口。全球LCD光刻胶市场规模约

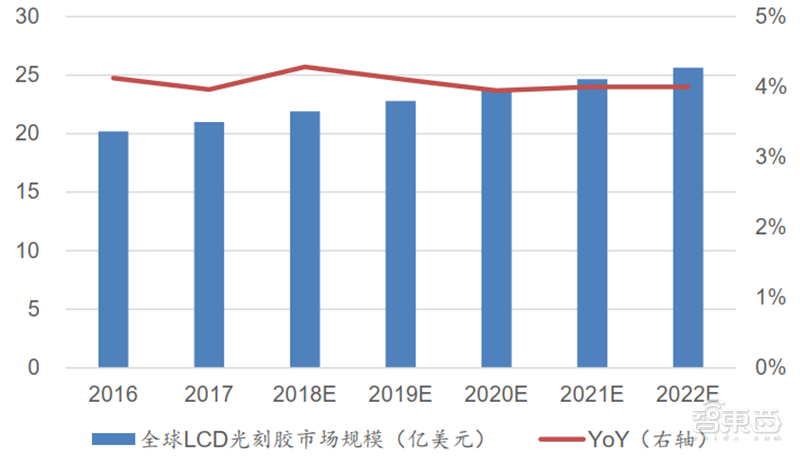

亿美元,未来增速约4%。彩色滤光片用的光刻胶占LCD面板材料成本的4%左右。彩色滤光片是LCD彩色显像的核心部件,其成本占整个彩色LCD面板制造成本的15%左右,彩色滤光片的核心制造材料是光阻(彩色光刻胶和黑色光刻胶),合计占彩色滤光片材料成本的27%左右,其中黑色光刻胶占比6~8%、彩色光刻胶占比20%左右。LCD面板领域需要的光刻胶品种还包括触摸屏用光刻胶、TFT

9亿美元。根据智研咨询数据,2019年全球LCD用光刻胶市场规模约23亿美元,过去5年平均增速在4%左右,预计未来3年增速也在4%左右。2019年中国LCD面板产能占全球比重已达40%左右,据此测算中国LCD光刻胶市场规模约9亿美元。▲全球半导体光刻胶市场规模

Ciba等日本颜料厂商手中,因此彩色光刻胶和黑色光刻胶的核心技术基本被日本和韩国企业垄断。国内企业积极进军布局。TFT正性胶等较低端产品方面,国内企业技术较为成熟;彩色光刻胶方面,目前仅永太科技有较为成熟的产品,别的企业多处研发阶段。

亿美元,中国市场占比50%以上。PCB 光刻胶主要品种有干膜光刻胶、湿膜光刻胶(又称液态光致抗蚀剂、线路油墨)、光成像阻焊油墨等。湿膜性能优于干膜,未来湿膜光刻胶有望逐步替代干膜光刻胶。湿膜相比干膜具有高精度、低成本的优势,容易得到高分辨率,满足 PCB 高性能的要求。PCB 行业成本中,光刻胶及油墨的占比约 3~5%。全球PCB光刻胶市场规模在

亿美元左右,中国市场规模占比达50%以上。随着PCB光刻胶外企东移和内资企业的持续不断的发展,中国已成为全世界最大的PCB光刻胶生产基地。▲PCB 光刻胶分类

60%左右的市场占有率,前十家公司合计占据全球80%以上的市场占有率。国内市场中,PCB光刻胶的国产化渗透率较高,中国内资企业已在国内

市场中占据50%以上的市场占有率。国产光刻胶进口替代速度:PCB液晶面板半导体。进口替代的驱动因素主要为技术突破。国产光刻胶的技术与国际先进的技术差距较大,但部分内资企业已实现了中端产品(如半导体用 g/i 线光刻胶、LCD 用光刻胶)的技术突破,产品已进入国产知名半导体、显示面板企业供应链。

以上;面板光刻胶进度相对较快,国产化率在10%左右;半导体光刻胶国内技术较海外先进的技术差距较大,国产化率不足5%。智东西认为,目前正处于国内第三次进口替代(电子信息产业的进口替代)的浪潮中,半导体、显示面板等电子产业链持续向中国转移,中国电子产业市场规模急剧扩张,我国已成为全世界最大的半导体生产国家、液晶面板出货量最大的国家,且未来几年全球的半导体、显示面板新增产能大多分布在在中国,中国电子元器件的国产化率将大幅度的提高。但与此同时,上游原材料受制于人的局面亟待改变,部分高端电子化工材料的供应仍以外资企业为主,国产替代需求迫切。而电子特种气体和光刻胶是上游材料中最重要的两种原材料,虽然有着非常高的技术门槛,但我国在这两种材料上已取得了实质性进展。